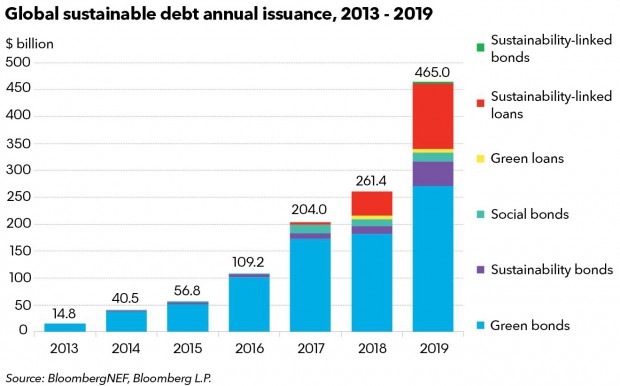

Prestiti sostenibili, green bond, obbligazioni sociali: nel 2019 è cresciuto il volume delle emissioni a livello globale, con un aumento del 78 per cento sul dato 2018

Il debito sostenibile ha registrato un’emissione record a 465 miliardi di dollari

(Rinnovabili.it) – Anche il 2019 si è rivelato essere un’ottima annata per il segmento verde del mercato obbligazionario. Secondo i dati di Bloomberg New Energy Finance (BNEF) lo scorso anno è stato stabilito un nuovo record per il volume di debito sostenibile emesso a livello globale: ben 465 miliardi di dollari, ossia un aumento del 78 per cento rispetto al dato 2018. Un’impennata che porta il dato storico cumulato oltre la soglia dei mille miliardi di dollari in emissioni. “I nostri dati mostrano che la finanza sostenibile continua a essere all’avanguardia su base globale”, spiega Jonas Rooze, analista presso BNEF entrando nel merito di questo di questa crescita esponenziale. “Il forte aumento è alimentato dalle preoccupazioni degli investitori finali riguardo la minaccia dei cambiamenti climatici e dal desiderio di molti grandi leader di aziende, banche e governi di essere considerati responsabili”.

Corporate reputation e rischi climatici giocano dunque un ampio ruolo in questo mercato che sta tuttavia godendo anche di una buona dose di greenwashing e opache classificazioni. Ad oggi, infatti, gli unici Paesi ad aver definito delle regole e una tassonomia precisa per il mondo della finanza verde sono quelli dell’Unione Europea: una mossa che, secondo gli esperti, rimodulerà le future emissioni creditizie.

>>Leggi anche Tassonomia finanza sostenibile: cosa è veramente “verde”?<<

Nonostante ciò i dati 2019 vanno letti con certo ottimismo. Oggi il mercato del debito sostenibile copre una varietà di strumenti, dai più che consolidati green bond (obbligazioni verdi) ai nuovi “sustainability linked loans”, ossia prestiti che incentivano il raggiungimento da parte del debitore di determinate performance di sostenibilità. Il ramo più solido è costituito ovviamente dalle obbligazioni verdi, titoli che finanziano i progetti ecologici: rappresentano oltre la metà dell’intero volume del debito sostenibile 2019, grazie ad emissioni per 271 miliardi di dollari totali. BNEF ha anche registrato un aumento di quasi tre volte del volume dei sustainability bond (obbligazioni i cui proventi finanziano una combinazione di progetti verdi e sociali), con il raggiungimento di un record da 46 miliardi. “Questo è il più grande salto mai registrato per i titoli di sostenibilità”, ha aggiunto Mallory Rutigliano, analista della finanza verde presso BNEF.

Ma la crescita più spettacolare si è verificata nel segmento dei sustainability linked loans. Questa categoria, composta da prestiti legati alla performance del mutuatario secondo criteri ambientali, sociali o di governance (ESG) definiti, ha registrato un balzo del 168 per cento, toccando i 122 miliardi di dollari nel 2019.

Bloomberg sottolinea anche come lo scorso anno abbia aperto le porte ad una nuova classe di obbligazioni legate alla sostenibilità. A introdurle, a partire dall’ultima metà del 2019, è stata Enel con l’emissione di quattro titoli legati agli obiettivi di generazione di energia rinnovabile. “Questo è un altro esempio della creatività che ha contraddistinto il mercato del debito sostenibile durante questi pochi anni di vita”, ha aggiunto Rooze. Innovazioni di questo tipo, sottolineano gli esperti, non sono tuttavia insolite in Europa, Regione che ha aperto la strada al settore e costituisce ancora oggi il 53 per cento del mercato globale per tutti i debiti sostenibili.

>>leggi anche Vola il mercato dei “green bond”: emessi oltre 100 miliardi nel 2019<<