Secondo l’ESG Outlook di CRIF, gli incentivi governativi, l’andamento macroeconomico e l’azione delle banche faranno la differenza nel raggiungimento degli obiettivi green posti dall’Unione Europea

Il report immagina tre scenari possibili di efficientamento al 2050 in base alle scelte ed agli attori coinvolti

Esistono tre scenari possibili nel processo di efficientamento energetico degli immobili italiani verso il 2050. Il più ottimistico riconosce un valore aggiunto alla finanza green, tale da riuscire a portare il 37% degli edifici nazionali in classe A. Un traguardo che ci aiuterebbe ad allinearci alle disposizioni europee, ma solo se riusciremo a spostare l’attenzione delle politiche monetarie, se avremo le spalle coperte da incentivi governativi stabili e, soprattutto, se il settore bancario indirizzerà maggiormente i flussi di credito verso progetti e investimenti sostenibili. Un passaggio che secondo l’ESG Outlook realizzato da CRIF, azienda globale specializzata in sistemi di informazioni creditizie e di business, è già in parte in atto.

Dalle banche la spinta necessaria verso la decarbonizzazione edilizia

Il CRIF ESG Outlook è partito dall’analisi dei primi risultati relativi al Green Asset Ratio (GAR) pubblicati dalla principali banche italiane, ovvero l’indicatore chiave che misura l’allineamento delle attività bancarie con la Tassonomia Europea per la finanza green. A seguito dell’analisi è emerso come gli immobili residenziali rappresentino già circa il 90% del totale che le banche possono utilizzare nell’elaborazione del GAR. Inoltre, la maggior parte (66%), risulta già in linea con le regole europee per la finanza verde.

Secondo CRIF, questo dato dimostra come i mutui per le case costituiscano già la principale attività “sostenibile” per le banche. Insomma un’ottima base di partenza per dare il via ad incentivi statali finalizzati al raggiungimento degli obiettivi della Direttiva EPBD “Case Green”.

Servono adeguate misure di politica monetaria

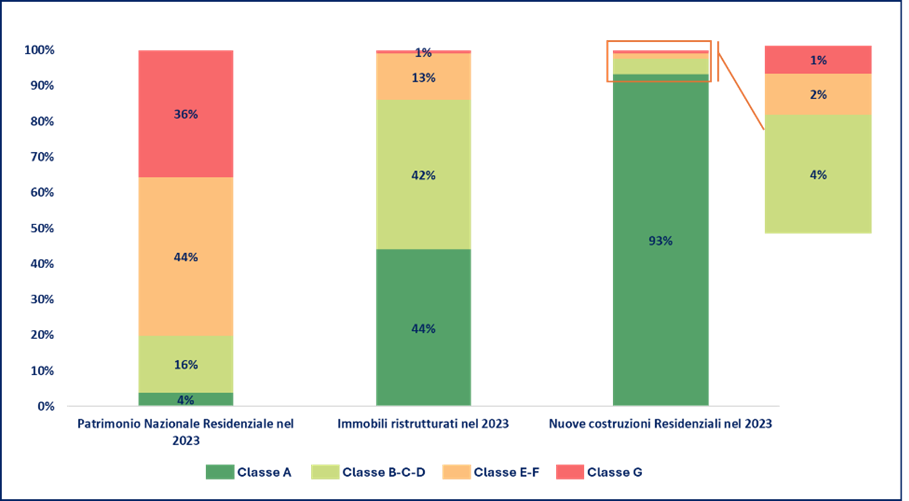

Secondo i dati del SIAPE elaborati dal CRIF, attualmente solo il 4% degli immobili residenziali italiani è in classe energetica A. Tuttavia, è bene sottolineare che oltre il 40% degli immobili ristrutturati nel 2023 sono stati portati alla classe A, percentuale che aumenta al 90% nel caso delle nuove costruzioni. “Un processo di efficientamento che è dunque già in corso”, sottolinea il CRIF.

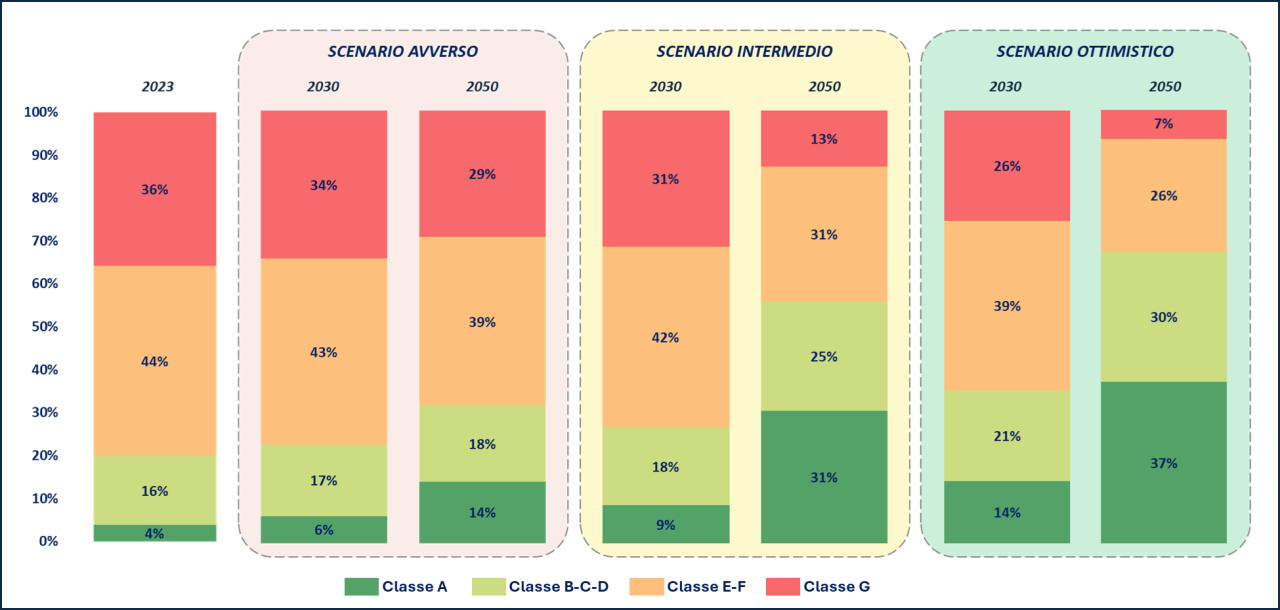

Dunque il percorso che ci porterà alla decarbonizzazione dovrà fare affidamento prima di tutto su incentivi governativi, ma anche su una serie di misure di politica monetaria dettate dal contesto macroeconomico. Entrambi questi elementi sono stati considerati dal CRIF nell’elaborare tre scenari tipo distinti in base all’evoluzione delle classi energetiche degli immobili residenziali in Italia entro il 2050.

Due i fattori alla base della ricerca:

- l’impegno del governo italiano e dell’UE nel promuovere l’efficienza energetica;

- l’andamento macroeconomico: un contesto positivo favorirebbe gli investimenti in riqualificazione energetica, mentre uno negativo potrebbe rallentarli.

“Le proiezioni di CRIF possono rappresentare una guida utile soprattutto per gli istituti bancari per adattare le proprie politiche di finanziamento e ottimizzare il Green Asset Ratio in funzione dei diversi contesti economici e normativi”, si legge nelle presentazione del report.

“Dalle evidenze contenute nel nostro studio emerge che un processo di efficientamento degli immobili è già in atto in Italia ma tanto si può e si deve ancora fare. Il ruolo delle banche è fondamentale per incanalare i flussi finanziari verso progetti e immobili sostenibili e la riqualificazione energetica. Sarà inoltre necessario un intervento statale incisivo con politiche e incentivi mirati, che si innesti in modo sinergico con il sistema bancario, al fine di poter raggiungere gli obiettivi tracciati dall’Unione Europea nella direttiva Case Green.” – afferma Marco Macellari, Director & Head of Risk Management di CRIF.

Tre scenari possibili da oggi al 2050

Nel primo scenario immaginato da CRIF, il passaggio in classe A sarà limitato. Nel 2030 gli immobili nella classe più performante sarebbero solo il 6%, salendo al 14% entro il 2050, ma in contrapposizione, gli edifici in classe G rappresenterebbero il 34% del totale nel 2030 ed il 29% entro il 2030.

Il secondo scenario vede invece uno sforzo moderato, in linea con le tendenze in atto. Con il supporto di incentivi governativi paragonabili a quelli attualmente in vigore, si raggiungerà un graduale miglioramento: gli immobili in classe G diminuirebbero al 13%, mentre quelli in classe A sarebbero il 31% del totale entro il 2050. Tuttavia, resterebbe una significativa quota di edifici appartenenti alle classi meno efficienti.

Lo scenario più ottimistico secondo CRIF è invece il più fattibile e con le maggiori garanzie. In questo contesto si riscontrano miglioramenti più netti, con una riduzione degli immobili in classe G al 26% entro il 2030 e al 7% entro il 2050, e un aumento significativo degli immobili in classe A che toccano il 14% nel 2030 e il 37% nel 2050 sul totale degli immobili nazionali.

Come realizzare lo scenario più ottimistico

Le chiavi della buona riuscita del terzo scenario dipenderanno dalle scelte, dalle azioni concrete e dall’impegno condiviso di tutte le parti coinvolte.

Solo attraverso un forte impegno governativo, significativi incentivi fiscali e un positivo andamento macroeconomico, la finanza green avrà la possibilità di incidere sul terzo e più ottimistico scenario. Ruolo cruciale, secondo l’ESG Outlook di CRIF, lo avranno gli istituti di credito, nel promuovere prodotti finanziari sostenibili.

I mutui green potrebbero arrivare a rappresentare dal 24% al 30% del mercato nel 2030 e oltre 50% nel 2050. Parallelamente, i finanziamenti per la ristrutturazione green, per l’efficientamento energetico delle abitazioni, potrebbero aumentare fino a rappresentare dal 30% al 40% nel 2030 e circa il 70% nel 2050.

“Le banche possono svolgere un ruolo cruciale in questo processo di transizione, riprogettando le proprie strategie per aumentare l’erogazione di mutui Green e di prodotti finanziari per la riqualificazione energetica. In questo modo possono allinearsi agli obiettivi di sostenibilità dell’Unione Europea e, al contempo, ridurre i requisiti di capitale grazie a un minor rischio del proprio portafoglio e anche grazie alla rivalutazione del valore degli immobili su cui è stata fatta un’azione di riqualificazione della classe energetica. La transizione verso un’economia a basse emissioni di carbonio e un futuro sostenibile deve proseguire senza sosta ed essere obiettivo comune di tutte le parti coinvolte, poiché rappresenta non solo una necessità ambientale ma anche un’opportunità strategica di innovazione per il settore finanziario, migliorando la fiducia di clienti e investitori”, conclude Marco Macellari.