Tradottasi in valore economico-finanziario, la sostenibilità è ormai entrata nel perimetro di interesse della finanza: per la prima volta, l’emissione totale di debito sostenibile ha superato quota 1 trilione di dollari.

Debito sostenibile: finanza, ente benefico? No, è convenienza per gli investitori

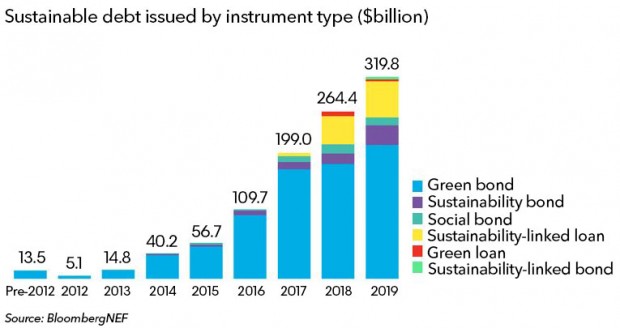

(Rinnovabili.it). -Lo sviluppo tecnologico e la maggior sensibilità verso le tematiche ambientali e sociali premiano l’integrazione degli obiettivi di sostenibilità nei piani industriali. Stando ai dati recentemente diffusi da Bloomberg NEF (BNEF), per la prima volta l’emissione totale di debito sostenibile ha superato infatti la quota di mille miliardi di dollari. Una “pietra miliare”, come annunciato ieri in occasione del Sustainable Bonds Forum ospitato dall’International Finance Corporation (IFC) a Washington.

Attenzione però: come ricordato dal direttore Amministrazione, Finanza e Controllo di Enel Italia Alberto de Paoli, ciò non significa “che il mondo finanziario abbia improvvisamente scoperto una vena da ente benefico”, poiché “l’obiettivo primario della finanza è e resta quello della ricerca del profitto”.

Sta di fatto che, tradottasi in valore economico-finanziario, la sostenibilità è ormai entrata nel perimetro di interesse della finanza: “Il raggiungimento del traguardo del trilione di dollari rappresenta un momento chiave per il mercato del debito sostenibile: se questo mercato non fosse già sul radar dei principali investitori globali, lo sarà da adesso”, ha detto Angus McCrone di BNEF. “Questo è solo l’inizio: ci sono voluti dodici anni per raggiungere il primo trilione di dollari di capitale, ma ci vorrà molto meno tempo per raggiungere il secondo”.

Le “obbligazioni verdi”, che hanno debuttato sul mercato del debito sostenibile nel 2007, rimangono l’opzione di finanziamento più popolare per volume di dollari: l’emissione di questo tipo di obbligazioni ammonta ad oggi a 788 miliardi di dollari, pari a circa il 77% del mercato del debito sostenibile.

>>leggi anche Vola il mercato dei “green bond”: emessi oltre 100 miliardi nel 2019<<

La prima società a emettere un’obbligazione legata alla sostenibilità – lo ricordiamo – è stata Enel SpA, con una garanzia di 1,5 miliardi di dollari venduta a settembre 2019. Il gigante italiano si è anche impegnata a incrementare il tasso di interesse che l’obbligazione paga qualora non si raggiungessero gli obiettivi di generazione di energia rinnovabile.

“Il modello legato alla sostenibilità è uno sviluppo cruciale per il mercato del debito sostenibile“, ha dichiarato Mallory Rutigliano, analista finanziario presso BNEF. “Le obbligazioni e i prestiti sono considerati sostenibili non a causa dell’utilizzo dei proventi, ma a causa del modo in cui il mutuatario si impegna a migliorare la sostenibilità. Con il passaggio a un’economia a basse emissioni di carbonio e una crescita inclusiva nell’agenda di molte grandi aziende, il concetto sta guadagnando terreno”.

>>leggi anche Finanza sostenibile: allineare i portafogli all’Accordo di Parigi<<