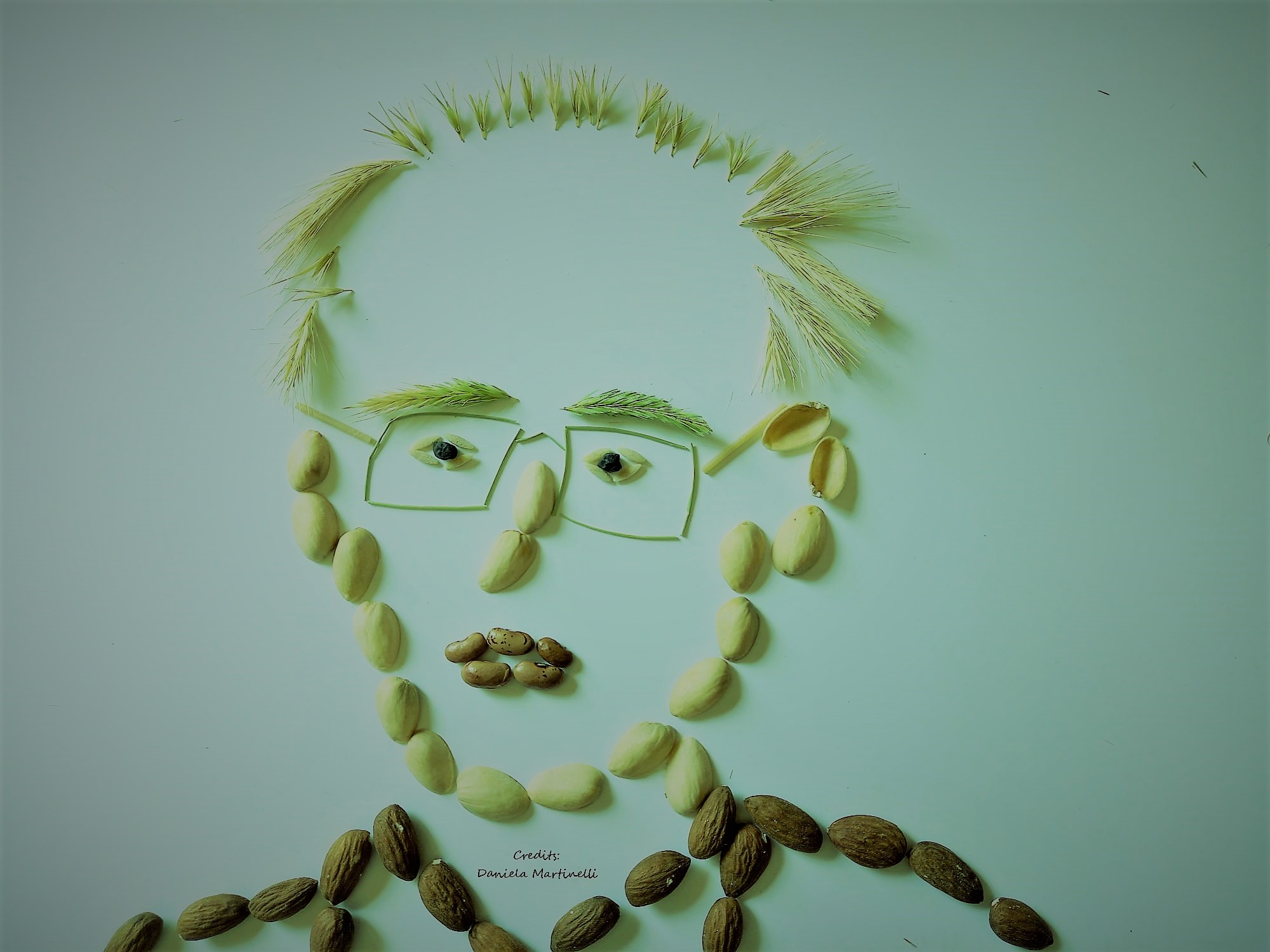

di Daniela Martinelli e Francesco Pigozzo

Le risposte di Bernard Barthalay alle nostre Questioni Aperte ci avevano stimolato a porgli ulteriori domande. Qui riportiamo la prima delle sue risposte.

Alla luce delle vicende europee degli ultimi 15 anni, che bilancio politico farebbe della architettura monetaria sovranazionale nell’Unione Europea?

È molto difficile dare un giudizio storico sull’unione monetaria nell’eurozona senza guardare l’intero film di Bretton-Woods sul “whatever it takes”. Per farla breve, sceglierò come riferimento e punto di partenza l’economista Koichi Hamada, professore a Yale e consigliere della Banca del Giappone, per il quale un’unione monetaria non è praticabile senza unità politica, ovvero senza una politica economica unica, che presuppone una capacità di decisione e di azione pubblica alla stessa scala della configurazione sociale che si dota di una moneta unica. Ne era già convinto, peraltro, il fondatore della “teoria dell’area valutaria ottimale” (1961), il canadese Robert Mundell. A questo proposito, ritengo che l’unione monetaria stia oscillando tra la praticabilità e l’impraticabilità dal 1999, quando è stato introdotto l’euro tra le banche centrali.

Senza una politica economica unica, l’economia europea è esposta alla sua disintegrazione, il cui segnale più clamoroso è stato dato dal Cancelliere Schröder e dalla sua interpretazione della concorrenza, da allora in poi condivisa da (e imposta a) tutti i partner della Germania, come concorrenza tra gli Stati membri e le loro rispettive politiche salariali, sociali e fiscali, con il pretesto di esaltare la “attrattività” dei territori (in realtà, una ricetta per la corsa al ribasso), piuttosto che come concorrenza tra le imprese in un unico mercato interno.

Si tratta di un completo rovesciamento della logica iniziale del Trattato di Roma, che stabiliva una concorrenza non distorta nel mercato comune (protetto da una tariffa doganale comune). Questa interpretazione rovesciata, contraria all’intenzione originaria, prevale ancora tra governi neoliberali. Nel Trattato di Lisbona, la formula della “concorrenza libera e non falsata” è certo accompagnata da un protocollo che riafferma i principi del diritto della concorrenza dell’UE. Si tratta di una tartuferia che dà proprio il segno della deviazione della costruzione europea a vantaggio di un mercantilismo nazional-tedesco (Exportmerkantilismus) – o, detto altrimenti, dell’allineamento dei partner della Germania con la “disobbedienza” di quest’ultima allo spirito “comunitario” del Trattato CEE (1957) e al concetto di “coesione economica, sociale e territoriale” introdotto nell’Atto Unico Europeo (1985) e mantenuto nel Trattato di Maastricht (1992).

Gli Stati che si erano vietati di “distorcere” la concorrenza si sono dati la licenza di “falsarla” senza vergogna e senza tregua. Una vera e propria disobbedienza nazionale: il tipo di accusa che i neoliberisti francesi agitano oggi contro la Nuova Unione Popolare Ecologica e Sociale a causa di punti programmatici che, se applicati, violerebbero le regole dell’equilibrio di bilancio stabilite dal Trattato di Maastricht (1992) e mai rispettate.

Insomma, per essere completo l’euro ha bisogno di un bilancio, ma è anche chiaro che le emergenze economiche (il “whatever it takes” di Draghi, 2012), ecologiche (il Green Deal europeo, 2019) o sanitarie (il “quoi qu’il en coûte” di Macron, 2020) sono in contrasto non solo con le regole dell’equilibrio, ma soprattutto con la dottrina della neutralità monetaria che la Bundesbank impone ai suoi partner dal 1983 e che si basa su questa premessa: l’autorità pubblica deve gestire il proprio bilancio come una famiglia, come se il denaro fosse solo un debito, e quindi una colpa – Schuld in tedesco. Ciò solleva la questione della “sovranità” dell’euro. La Fed crea dollari nella misura necessaria. Il dollaro è “sovrano”. Questo è un dato di fatto. Dal 2012 la BCE si è convertita alla creazione di moneta, a beneficio del sistema bancario, senza che i cittadini ne vedessero l’ombra. Se questo sistema, e quindi i risparmiatori e i mutuatari, hanno superato indenni le recenti crisi, è perché gli Stati membri, pronti a garantire depositi e prestiti, hanno agito come se la BCE fosse “sovrana”, il che però non è vero in linea di diritto.

L’euro ha introdotto una grande contraddizione nell’architettura istituzionale europea, destinata a durare finché la BCE non diviene il prestatore di ultima istanza di un governo europeo. Può essere visto sia come il segno più convincente dell’esistenza concreta di un contratto sociale europeo (ognuno degli euro che maneggiamo quotidianamente, in forma cartacea o digitale, è infatti un pezzo della “sovranità” de facto della BCE) sia come un rivelatore delle asimmetrie tra gli Stati:

1) Tra la Germania e i suoi partner: senza stabilizzatori automatici permanenti, cioè senza un Tesoro federale, l’attuale architettura dell’Eurozona va a vantaggio dei Paesi membri in surplus, che non a caso sono anche quelli “frugali”. Definiamoli ancor più chiaramente: i paesi che vorrebbero praticare l’appropriazione nazionale dei guadagni – le eccedenze – e la socializzazione europea delle perdite – i deficit – e che perciò rifiutano (e detestano!) una “unione dei trasferimenti”… quello stesso tipo di unione che in verità i Länder tedeschi applicano a se stessi e che si basa su una perequazione finanziaria (Finanzausgleich) in cui vengono condivisi tanto i guadagni quanto le perdite.

2) Tra gli Stati Uniti e l’UE: Washington ha il privilegio di creare dollari a profusione a beneficio del Tesoro americano, con il solo rischio di inflazione (da tenere sotto controllo, ovviamente, come tutti riconoscono), e senza compromettere la fiducia nella propria moneta. L’unico rischio sistemico del dollaro è un rischio finanziario, ma gli Stati Uniti hanno fin qui avuto il privilegio di farlo pesare su tutti i Paesi coinvolti nella finanziarizzazione del capitalismo. Allo stato attuale delle cose, alla BCE è vietato creare denaro direttamente a beneficio delle autorità pubbliche, su qualsiasi scala e men che meno sulla ideale scala europea, dove non esiste ancora un vero e proprio governo con un Tesoro; perciò la “Teoria Moderna Monetaria” (MMT), di cui Stephanie Kelton e Pavlina Tcherneva sono i rappresentanti più attivi, non può quindi essere applicata nella zona euro se non con l’effetto enormemente distorsivo di finire per creare moneta non allo scopo di fare investimenti pubblici di vasta e duratura portata bensì con lo scopo di alimentare a vuoto una crescente finanziarizzazione dell’economia.